Регресс и суброгация

Содержание:

- Чем отличается суброгация от регресса

- Чем отличается регресс от суброгации и цессии

- Общие положения

- Сравнение

- Плюсы и минусы суброгации

- Особенности суброгации при ДТП

- Институт суброгации в страховании: что это означает – расшифровка понятия и правовая подоплека

- Понятия суброгации и регресса

- Что такое регресс при ОСАГО

- В чем разница между регрессом и суброгацией по ОСАГО

- Когда возникает регрессное требование

- Что делать, если вы виновник ДТП

- Что такое регресс

- Суброгация и регресс в автостраховании — не путаем эти понятия

Чем отличается суброгация от регресса

Суброгация и регресс – это обратные судебные иски к виновной стороне от страховщика или поручителя (физические и юридические лица). Иными словами, к инициатору ДТП может выдвигаться требование, как к виновнику аварии, о покрытии нанесенного им вреда, даже если он застрахован.

Согласно ст. 965 ГК РФ страховщик может обратиться к виновнику аварии со встречным требованием через суд. В любом случае страховщик, возместивший ущерб потерпевшему путем перечисления финансов или другим способом, может применить к нарушителю либо регрессный принцип, либо суброгационный.

Гражданский кодекс Российской федерации согласно вышеуказанной статье позволяет применить эти два принципа, как в страховом деле (КАСКО и ОСАГО), так и в гражданско-правовых ситуациях.Например: собственник автомобиля, владелец полиса КАСКО, наехал по неосторожности на высокий бордюр и повредил бампер. https://www.youtube.com/watch?v=IqRu0bN83CQ

https://www.youtube.com/watch?v=IqRu0bN83CQ

Важно понимать не только их суть, но и разницу, существующую между ними и уметь различать на практике. Это необходимо для общего осознания процесса страховых выплат по существующим видам страхования транспортных средств

Это необходимо для общего осознания процесса страховых выплат по существующим видам страхования транспортных средств.

Суброгация в страховании по ОСАГО ограничена законодательными нормами. При возмещении затрат без учета износа компания получит минимальную сумму покрытия.

Это необходимо для общего осознания процесса страховых выплат по существующим видам страхования транспортных средств.

Но это должно быть прописано в договоре. Если страхователь отказывается от права требования компенсации или оно не может быть осуществлено по его вине, то компания может быть освобождена от оплаты возмещения определенной доле. Суброгация в страховании по ОСАГО ограничена законодательными нормами.

При возмещении затрат без учета износа компания получит минимальную сумму покрытия. Не будут также погашены фактические убытки, о которых нет упоминания в договоре. Инфо Заключая договор страхования, автовладелец может столкнуться с незнакомыми для него терминами, к числу которых относятся регресс и суброгация.

Важно понимать не только их суть, но и разницу, существующую между ними и уметь различать на практике. Это необходимо для общего осознания процесса страховых выплат по существующим видам страхования транспортных средств

Это необходимо для общего осознания процесса страховых выплат по существующим видам страхования транспортных средств.

В чем разница между суброгацией и регрессом в автостраховании?

Исключается право суброгации в случае, если урон был нанесен непреднамеренно. Чтобы другой страховщик возместил сумму выплаты, страховая фирма должна действовать строго по закону об ОСАГО и по Правилам ОСАГО (возмещение можно получить строго в предусмотренном размере).

Если по договору КАСКО страховщик возместил потерпевшему страхователю расходы на замену деталей, пришедших в непригодность в результате ДТП, без учета их износа, то страховщик может получить страховую компенсацию по договору ОСАГО (при этом вычитается износ замененных деталей).

Но это должно быть прописано в договоре.

Суброгация в страховании по ОСАГО ограничена законодательными нормами. При возмещении затрат без учета износа компания получит минимальную сумму покрытия. Не будут также погашены фактические убытки, о которых нет упоминания в договоре.

В чем разница между суброгацией и регрессом в автостраховании

Суброгация чаще всего встречается именно в системе КАСКО.

Водителям рекомендуется в любом случае оформить на свой автомобиль КАСКО. Стоимость страховки зависит от следующих факторов:

- класс автомобиля;

- мощность двигателя;

- возраст автомобиля и водителя;

- регион выдачи полиса.

Помните, что КАСКО – это гарантия тогда, что, попав в ДТП, вы получите гарантированное денежное вознаграждение и возмещение ущерба, которое было нанесено не только автомобилю, но и вам самим.

Чем отличается регресс от суброгации и цессии

При разрешении вопроса о том, чем отличается регресс от суброгации, нередко встает проблема их отграничения от другой смежной категории — цессии. Под цессией, согласно ст. 388 ГК РФ, понимается уступка права требования.

Цессию и суброгацию объединяет то, что оба эти института являются видами перехода прав кредитора к другому лицу. Вместе с тем их отличие заключается в том, что суброгация — это один из видов перехода прав кредитора к третьему лицу на основании закона (ст. 387 ГК РФ), а цессия — это уступка требования, допускающаяся, если она не вступает в противоречие с требованиями законодательства (п. 1 ст. 388 ГК РФ).

Несмотря на то, что разница между регрессом и суброгацией гораздо более значительна, чем между суброгацией и цессией, у этих категорий остается много общего, и нередко суды дают разъяснения по вопросам практики, связанной с ними, единым блоком, как в разделе «Цессия, суброгация, регресс» постановления Пленума ВС РФ «О применении судами законодательства об ОСАГО» от 26.12.2017 № 58 (далее — постановление № 58), которое будет рассмотрено в одном из следующих разделов нашей статьи.

Общие положения

Регресс и суброгация – схожие понятия. Однако механизм их действия устроен по-разному. При регрессе виновное в аварии лицо (нарушившее условия договора) должно возместить своей страховой компании понесенные ей расходы.

Пример

Пьяный водитель Жуков врезался в иномарку, за рулем который был гражданин Цвейг. Виновником ДТП признали гражданина Ж. Ущерб, причиненный Ц. оценили в 100 000 рублей. Страховая компания Ж. оплатила убытки пострадавшей стороне. После этого у нее возникло право регресса к Ж., поскольку авария произошла по его вине и он в момент происшествия находится в алкогольном опьянении, тем самым нарушив условия договора. Гражданин Ж. возместил расходы страховой компании в размере 100 000 рублей на основании регрессного требования.

При суброгации виновное лицо возмещает убытки (не покрытые полисом ОСАГО) страховщику потерпевшего.

Пример

Водитель Рубцов, имеющий страхование по полису КАСКО и водитель Шарапов, имеющий страхование по полису ОСАГО, попали в аварию. Виновником был признан водитель Ш. Нанесенный ущерб автомобилю Р. оценили в 500 000 рублей. Страховщик Р. полностью оплатил ремонт и обратился в страховую компанию Ш. за возмещением расходов. По полису ОСАГО компания возместила 400 000 рублей. Оставшуюся сумму в размере 100 000 рублей по суброгации выплатил виновник ДТП – гражданин Ш.

При этом в обоих случаях компенсация взыскивается:

- с виновника ДТП;

- в судебном порядке.

Сравнение

Многие люди не знают, что суброгация и регресс в страховании имеют принципиальную разницу.

Различия

Суброгация подразумевает только смену стороны, обязанной компенсировать причиненный ущерб. А регресс — это новое требование, в соответствии с которым страховщик взыскивает свои затраты с клиента.

Есть также отличия и в правилах расчета сроков исковой давности.

Общие черты

Институты суброгации и регресса несут в себе воспитательный смысл. Благодаря этим явлениям обязанность по возмещению нанесенного ущерба ложится на виновных в его причинении лиц.

Пример

Допустим, собственник автомобиля с полисом КАСКО повредил бампер, наехав на бордюр. Издержки по такому страховому случаю СК полностью возместит (ремонт). Поскольку в данной ситуации второй виновной стороны нет, то встречный иск направить некому — применить р егрессию и суброгацию невозможно.

Однако если водитель находился в момент аварии в состоянии алкогольного опьянения, то СК вправе выдвинуть ему регрессное требование.

Если же наезд на бордюр произошел по вине другого лица (например, водителя, выехавшего на полосу встречного движения), то к нему может быть применена суброгация.

Плюсы и минусы суброгации

Преимущества суброгации в том, что страховщик получает возможность обеспечить возврат средств, выплаченных по страховке. Убытки приходится возмещать виновнику аварии. Еще один плюс в том, что это стимул для автолюбителей не нарушать установленные правила безопасности. Ведь за нанесенный ущерб придется отвечать непосредственному виновнику случившегося.

Недостатки объясняются тем, что страховая компания обязана выдержать предусмотренную законодательством процедуру и документально обосновать необходимость такого возмещения. К тому же, страховку все равно выплачивать придется. А получится ли после этого вернуть средства, что были потрачены, удержав компенсацию с нарушителя – большой вопрос.

Суброгация в российском автостраховании позволяет компенсировать страховые выплаты за счет нарушителей. Главное – это обеспечить надлежащее документальное оформление и представление необходимых доказательств, подтверждающих обоснованность предъявленных претензий.

Особенности суброгации при ДТП

Дорожно-транспортные происшествия являются одним из наиболее частых страховых случаев, при которых используется суброгация. При этом переход права требования в таких ситуациях имеет ряд нюансов. Основная особенность суброгации при ДТП заключается в том, что возникать она может не всегда. Так, при наличии страхового полиса КАСКО действует стандартная процедура передачи права требования.

А вот суброгация по ОСАГО с виновника ДТП не предусмотрена. В этом случае потерпевший получает со страховой компании виновного определенную сумму, оговоренную в законодательных актах. Если же эта сумма не покрывает расходов по ремонту авто, пострадавший вправе самостоятельно требовать недостающие средства с виновника дорожно-транспортного происшествия дополнительно.

Страховая суброгация при дорожно-транспортном происшествии может быть реализована только при правильном выполнении процедуры оформления. Несмотря на то, что последняя опирается только на ряд подзаконных нормативно-правовых актов, ее соблюдение обязательно.

В первую очередь, для ее реализации застрахованный гражданин должен подготовить следующие документы:

- акт обследования транспортного средства после аварии, которое проводится независимым экспертом;

- фотографии с места ДТП;

- экспертные расчеты ущерба;

- справку с ГИБДД, подтверждающую факт происшествия;

- паспорт (или его копию) и/или водительское удостоверение виновника ДТП.

После получения документов страховая компания принимает решение об удовлетворении требований страхователя либо отклоняет их. Если заключение было вынесено в пользу клиента, страховщик автоматически приобретает право требования и может обратиться к виновной стороне за выплатой компенсации.

Изначально обращение адресуется страховщику виновника. Если же размер требования превышает размеры страхового покрытия, требования предъявляются к виновному лицу. Для подтверждения своего права требовать с виновника ДТП компенсацию страховая компания должна предъявить:

- Договор страхования, заключенный с лицом, т/с которого пострадало в результате аварии. Данный договор должен быть действительным на момент ДТП.

- Документы, подтверждающие факт происшествия.

- Бумаги, подтверждающие вину того, в отношении кого предъявляются требования.

- Экспертное заключение о состоянии транспортного средства и расходах по его восстановлению.

- Акт приема-передачи результатов ремонтных работ.

Кроме того, страховщик обязан предоставить документ, подтверждающий, что выплаты застрахованному лицу уже были произведены в полном объеме.

Институт суброгации в страховании: что это означает – расшифровка понятия и правовая подоплека

Суброгация впервые была замечена еще в древние времена. Первыми использовали данный вид процедуры римляне, славившиеся своими знаниями в области ораторского и политического искусства. Именно они были первыми, кто придумал, как обезопасить себя от обмана со стороны третьего лица.

Намного позднее суброгация была подхвачена такими странами, как Соединенные штаты Америки, Франция, Германия и так далее. Все это, вкупе, привело к тому, что данным процессом подмена и восполнения стали владеть практически все страны. Первым лицом, давшим нынешнее название этому виду сделки, был Мансфилд, который моментально оценил все преимущества суброгации.

Понятие суброгации

В России суброгация была введена недавно, однако уже успела снискать популярность среди обеих сторон в страховых отношениях: люди охотно стали заключать договора и платить взносы, а страховые компании имеют более высокие доходы, получая их от предоставления своих услуг и получения издержек от виновной стороны.

Понятия суброгации и регресса

Институты регресса и суброгации известны давно и реально используются в гражданских правоотношениях. Ниже мы попытались максимально простым языком дать определения указанным понятиям.

Регресс

Под регрессом подразумевается право обратного требования (регресса) лица, возместившего вред, причиненный другим лицом (работником при исполнении им служебных, должностных или иных трудовых обязанностей, лицом, управляющим транспортным средством, и т.п.), к этому лицу в размере выплаченного возмещения.

Если рассмотреть регресс на примере страхования по ОСАГО, то к страховой компании, осуществившей страховую выплату, переходит требование потерпевшего лица к лицу, причинившему вред, в размере осуществленной потерпевшему выплаты.

К случаям, при которых страховая может предъявлять требования в порядке регресса, относятся следующие:

- умышленное причинение вреда жизни или здоровью потерпевшего;

- управление транспортным средством без прав или в состоянии опьянения;

- виновник скрылся с места ДТП и т.д.

Регрессное требование может предъявить также и страховщик. Это возможно, например, в случае если страховой случай наступил вследствие неисправности, которая наступила после техосмотра и получения диагностической карты. Регрессный иск в этом случае подается оператору технического осмотра.

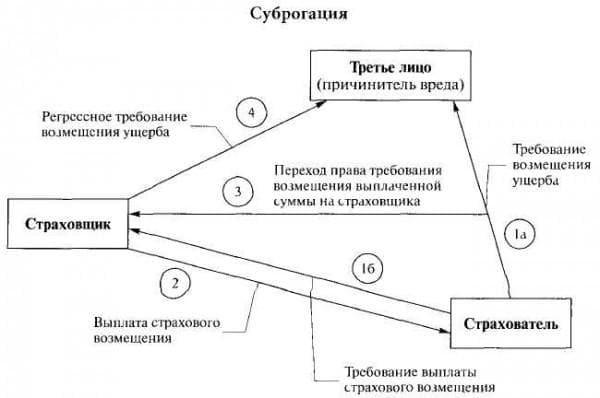

Суброгация

Суброгацией называется переход к страховщику прав страхователя на возмещение ущерба. Это означает, что если страховая компания выплатила страховое возмещение, то в пределах выплаченной суммы к ней переходит право требования, которое страхователь имеет к лицу, ответственному за убытки, возмещенные в результате страхования. Это общее правило перехода прав, действующее по умолчанию, например, при отсутствии условий о суброгации в договоре. Но если договором страхования предусмотрены другие условия, то договор имеет приоритет. Однако условие договора, исключающее переход к страховщику права требования к лицу, умышленно причинившему убытки, всегда будет являться ничтожным.

Применение суброгации можно рассмотреть на следующем примере. Страховщик выплатил возмещение по договору добровольного имущественного страхования (договору каско). При этом выплаченная сумма возмещения превышает страховую сумму по договору ОСАГО. В таком случае к страховщику в порядке суброгации наряду с требованием к страховой организации, обязанной осуществить страховую выплату в соответствии с Законом об ОСАГО, переходит требование к причинителю вреда в части, превышающей эту сумму.

Однако рассмотрение дел по суброгационным искам имеет определенные особенности. Если при рассмотрении дела по суброгационному иску установлено, что страховая организация причинителя вреда выплатила страховое возмещение в рамках договора ОСАГО, суду необходимо установить, какой из страховщиков (истец или ответчик) произвел выплату раньше.

В том случае, если страховое возмещение по договору ОСАГО выплачено ранее страхового возмещения по договору каско, суброгационный иск к страховщику причинителя вреда удовлетворению не подлежит.

Если страховая организация по договору каско осуществила выплату ранее страховщика причинителя вреда, иск подлежит удовлетворению, за исключением случаев, когда будет установлено, что страховая компания, получившая суброгационное требование, не уведомила должным образом страховщика (страховую компанию) причинителя вреда о произошедшей суброгации.

Что такое регресс при ОСАГО

ОСАГО – это договор о защите гражданской ответственности, составленный между компанией и владельцем движимой собственности. Как и любой другой документ, он обладает целым перечнем условий по предоставлению конкретных услуг, включая возврат компенсационной выплаты со стороны клиента. Как производится регресс по страховым взносам в 2019 году, и чем он отличается от суброгации, рассмотрим в статье ниже.

По общепринятому регламенту, СК выступает возместителем ущерба, обязующимся покрыть расходы третьих лиц, пострадавших по вине владельца полиса. Водитель в данной ситуации является прямым причинителем вреда, избегающим материальной ответственности благодаря действию договора. Но на практике встречаются случаи, когда стороны меняются своими обязанностями, и должником становится рядовой автовладелец, а не страховая контора. Называется такое явление – регресс по ОСАГО.

Однако воспользоваться правом требования возврата компенсации компания может только при нарушении условий предоставления защиты гражданской ответственности со стороны клиента. При других обстоятельствах возвращение потраченных фирмой средств должно происходить путем объявления суброгации, в том числе и через судебный иск.

Суброгация и регресс – это два очень схожих термина, которые подразумевают возмещение денежных средств в пользу страховой компании. Но в первом случае ответственность за такую выплату ложится на виновника дорожно-транспортного происшествия, вне зависимости от того, является он владельцем полиса или нет. Второй вариант дает право СК выдвигать претензии исключительно к своему клиенту, ставшему причиной ДТП.

В чем разница между регрессом и суброгацией по ОСАГО

Современное законодательство в рамках страхования стремится защитить права не только страхователя, но и страховщика. Для этого были созданы две правовые процедуры – суброгация и регресс. Их механизм действия очень схож. По этой причине многие автолюбители не разграничивают эти два понятия, считая, что это одно и тоже. Однако разница между ними есть. О том, чем отличается суброгация и регресс по ОСАГО и каковы основания их возникновения, читайте в данной статье.

Общие положения

Регресс и суброгация – схожие понятия. Однако механизм их действия устроен по-разному. При регрессе виновное в аварии лицо (нарушившее условия договора) должно возместить своей страховой компании понесенные ей расходы.

Пример

Пьяный водитель Жуков врезался в иномарку, за рулем который был гражданин Цвейг. Виновником ДТП признали гражданина Ж. Ущерб, причиненный Ц. оценили в 100 000 рублей. Страховая компания Ж. оплатила убытки пострадавшей стороне. После этого у нее возникло право регресса к Ж., поскольку авария произошла по его вине и он в момент происшествия находится в алкогольном опьянении, тем самым нарушив условия договора. Гражданин Ж. возместил расходы страховой компании в размере 100 000 рублей на основании регрессного требования.

При суброгации виновное лицо возмещает убытки (не покрытые полисом ОСАГО) страховщику потерпевшего.

Пример

Водитель Рубцов, имеющий страхование по полису КАСКО и водитель Шарапов, имеющий страхование по полису ОСАГО, попали в аварию. Виновником был признан водитель Ш. Нанесенный ущерб автомобилю Р. оценили в 500 000 рублей. Страховщик Р. полностью оплатил ремонт и обратился в страховую компанию Ш. за возмещением расходов. По полису ОСАГО компания возместила 400 000 рублей. Оставшуюся сумму в размере 100 000 рублей по суброгации выплатил виновник ДТП – гражданин Ш.

При этом в обоих случаях компенсация взыскивается:

- с виновника ДТП;

- в судебном порядке.

Отличия

Рассматриваемые мероприятия отличаются друг от друга радикально, в том числе в основании возникновения права и в категории лица, у которого это право возникает. Основные отличия и комментарии к ним отражены в таблице ниже.

| Регресс | Суброгация |

|---|---|

| Определение | |

| Суброгация — переход прав кредитора к страховщику на основании закона, разновидность перемены лиц в обязательстве (гл. 24 ГК РФ, ст. 965 ГК РФ) | Регресс — право обратного требования лица, возместившего вред, к причинителю вреда (ст. 1081 ГК РФ) |

| Право требования | |

| Распространяется на размер выплаченной суммы возмещения и иные расходы (проведение экспертизы, ведение страхового дела) | Распространяется только на размер выплаченной суммы возмещения |

| Лицо, имеющие право на требование | |

| Страховщик виновника ДТП | Страховщик потерпевшего |

| Основание возникновения | |

Нарушение виновником аварии закона:

|

Не полностью покрытая сумма причиненного ущерба по полису ОСАГО |

Заключение

Таким образом, регрессивные требования могут страховые компании потерпевшего, а право на суброгацию возникает у страховой компании виновного в ДТП гражданина. Соответственно, два эти мероприятия осуществляются по разным основаниям и предъявляются к разным категориям лиц.

Когда возникает регрессное требование

Регрессная заявка очень схожа с суброгационное, но направляется она только к своему страхователю от страховой компании, оплатившей урон. Допустим, водитель, не вписанный в перечень лиц, допущенных к управлению т/с, совершил наезд на другого автолюбителя. Компания не обязана компенсировать убыток за невнесенное лицо в полис ОСАГО, но выплачивает деньги жертве наезда. Однако регрессное требование от СК будет предъявлен своему страхователю а/м, не вписавшего в автогражданку нарушителя ПДД. В чем и заключается отличие от вышеописанного иска, предъявляемого сторонним физическим лицам или их правозащитникам (другим страховщикам).

В гражданских делах такой запрос ярко проиллюстрирован на примере поручительства за заемщика банковского кредита. Невозможность кредитора оплатить заем налагает данное обязательство на поручителя. Тот, оплатив, весь объем займа, имеет законом данную возможность выдвинуть регрессное требование к кредитору. Суд однозначно будет на его стороне, поскольку регрессная заявка будет прямо направлена от поручителя к своему партнеру.

Решая, какой вид требования предъявить, регресс или суброгацию, правозащитник должен знать, что в первом случае должно выполняться два обязательства. При регрессии — это покрытие урона и возвратный иск. Второй случай предполагает выполнение одного обязательства, а именно переход от прав потерпевшего в обязательства перед страховой организацией. Этот факт является основным отличием регресса от суброгации.

Сумма регресса может возрастать в связи с юридическими тратами, проведением экспертизы поломок, ведение страхового дела и другие услуги. Здесь явно прослеживается различие в суброгации, где объем долга не возрастает.

Понятие исковой давности здесь меняется и берет свое начало после выполнения первого обязательства, то есть вслед перечислению денег потерпевшему. Соответственно дата его выполнения не может совпадать с датой происшествия. Значит, требуемый регресс датируется не временем ДТП, а моментом перечисления компенсационной выплаты.

Тема страхования автомобилей касается каждого владельца ТС, ведь полис обязателен для всех и ездить без него просто нельзя. Не всё так просто с автостраховкой, существует немало тонкостей, особенностей, нюансов и подводных камней, которые могут использоваться против автовладельца или в его пользу.

Страховые компании часто используют различные финансовые инструменты для достижения своей выгоды.

Чтобы не оказаться жертвой таких действий со стороны страховщика, необходимо быть подкованным в таких вопросах. Сегодня мы будем разбираться с двумя распространёнными понятиями: суброгация и регресс.

Что делать, если вы виновник ДТП

В страховании транспортных средств суброгация встречается наиболее часто. Бывают такие ситуации, когда владелец автомобиля стал виновником ДТП

В этой ситуации важно знать основные действия, а также то, что строго запрещается делать

Общий план действий

В случае наступления аварийной ситуации, в которой человек оказался ее виновником и был причинен вред другому автомобилю, важно действовать по установленным правилам. Порядок действий в ДТП установлен законодательством и страховой компанией

Важно следовать этому порядку и не нарушать законодательство. В этом случае можно избежать дополнительных неприятностей. Общий порядок действий предусматривает следующее:

- При ДТП нужно остановиться и оформить документы, согласно установленным правилам. Если участвуют 2 автомобиля и вред здоровью не причинен, то участники должны составить европротокол. В случае иных обстоятельств нужно вызвать аварийного комиссара или сотрудника ГИБДД.

- Далее все документы о ГИБДД нужно оформить у сотрудников ГИБДД.

- В случае необходимости нужно обязательно пройти процедуру проверки водителя на трезвость. Отказываться от прохождения нельзя.

- Нужно поставить в известность в ближайшее время свою страховую компанию об участии в ДТП.

Выплачивается ли страховка виновнику ДТП читайте здесь.

Такой установлен общий порядок действий. Независимо от того, было ли предъявлено требование о суброгации каждый водитель обязан вести себя подобным образом в случае ДТП. Кроме этого каждый водитель обязан знать установленные правила.

С учетом суброгации

С учетом суброгации, если после извещения страховой компании спустя определенное время, в пределах исковой давности было получено извещение от страховщика, то нужно действовать следующим образом:

В случае предъявления претензии страховой компанией, нужно явиться в офис страховщика и ознакомиться с документами.

Важно проверить все факты, указанные в документах, проверить правильность данных о повреждениях.

В случае отсутствия спорных моментов желательно урегулировать вопрос мирным путем и компенсировать предъявленные требования.

В случае возникновения спорных моментов, нужно потребовать предъявить все фотографии, акт осмотра и оценки поврежденного автомобиля. Если есть серьезные основания сомневаться в правильности расчета выплаченной компенсации, нужно обратиться к независимому оценщику и оспорить суму иску в досудебном или судебном порядке.. При этом важно дополнительно проверить произведенные расчеты

Потому что часто встречаются такие ошибки при расчетах, как:

При этом важно дополнительно проверить произведенные расчеты. Потому что часто встречаются такие ошибки при расчетах, как:

- расчет стоимости работ осуществляется из расценок официального дилера, хотя в законодательстве не указано, что автомобиль должен ремонтироваться именно у него;

- при расчете зачастую не учитывается износ деталей, а это существенно может увеличить сумму ущерба;

- при расчетах учитываются работы, которые не имеют к ДТП никакого отношения, и восстановление автомобиля может быть осуществлено без них.

Поэтому при получении претензии нужно не стесняться, запрашивать полный комплект подтверждающих сумму ущерба документов, и обращаться за перерасчетом к опытным специалистам.

Про страховые выплаты при ДТП читайте в данном материале.

Что такое регресс

В страховании право обратного истребования денежного возмещения ущерба у своего клиента – виновного в аварии, компанией, произведшей выплату по убыткам пострадавшим лицам применимо к понятию «регресс». Нарушение предусмотренных соглашением условий виновной стороной станет основанием для предъявления компанией требований по принципу эквивалентности. Эта проблема детально регулируется ст. 14 закона об ОСАГО. Сумма регресса равна объему выплат в пользу пострадавшего. Дополнительные аналитические затраты по делу, понесенные компанией, должен вернуть правонарушитель.

В каких случаях может быть

Регресс по страховым взносам в 2018 году эквивалентен покрытию: имущественного вреда — 40 тыс. р., здоровью или жизни — 50 тыс. р. и четко регламентируется ст. 14 закона об ОСАГО. Законодатель определяет предоставление права по факту нанесения вреда, если:

- авария случилась в не предусмотренный временной промежуток;

- лицо не имело основания для управления ТС;

- имеется нарушение в вопросах техосмотра автомобиля;

- деяние совершено с умыслом;

- покинул место происшествия;

- доказано вождение ТС после употребления сильнодействующих препаратов;

- виновник ДТП в алкогольном опьянении.

Из п

50 Постановления Пленума ВС РФ от 27.06.2013 № 20 следует, что совершенная дорожная авария, инициатор которой находился в неподобающем состоянии, приравнивается к умыслу либо грубой неосторожности. Согласно законодательству, лицу, имеющему 0,01 промилле (выявляется при медобследовании), уже грозит начисление штрафа и лишение права вождения ТС

Регрессные требования по ОСАГО объединяют следующие действия:

- происходит выплата компенсации потерпевшему в границах погашенного покрытия;

- далее подается регрессный иск.

При недостаточной сумме, не покрывающей весь ущерб потерпевшего, пострадавшая сторона может подать требование в гражданском порядке к виновному правонарушителю для возмещения «остатков» (разницы).

Можно ли избежать

Фактически варианты ответственности перед страховой компанией требуют от водителей одного – быть законопослушными. Это в максимальной степени оберегает их от возможности перейти в категорию инициаторов дорожного происшествия. Ответы на вопрос о том, как не платить страховой компании, в случае, если затребован регресс, заложены в самом договоре:

- соблюдение дат оплаты взносов по действующему соглашению;

- талон ТО – действительный;

- полис содержит данные водителя конкретного ТС;

- при эксплуатации чужого автомобиля предъявляется доверенность владельца на имя сидящего за рулем;

- при аварии необходимо оставаться на месте происшествия;

- не осуществлять какие-либо технические работы после ДТП раньше назначенного срока и др.

Четко понимая свою личную ответственность в зоне повышенной опасности, соблюдая правила дорожного движения во время следования автотранспорта можно огородить себя от ненужных финансовых затрат. Так как в основном события возмещения вреда происходят через судебные инстанции, и процесс этот довольно трудоемкий, оправданным решением будет прибегнуть к консультации специалиста. Только он сможет юридически верно обосновать позицию истца, выявить несоответствие в правовой конструкции и оказать квалифицированную помощь в процессе.

Суброгация и регресс в автостраховании — не путаем эти понятия

Тема страхования автомобилей касается каждого владельца ТС, ведь полис обязателен для всех и ездить без него просто нельзя. Не всё так просто с автостраховкой, существует немало тонкостей, особенностей, нюансов и подводных камней, которые могут использоваться против автовладельца или в его пользу.

Страховые компании часто используют различные финансовые инструменты для достижения своей выгоды.

Чтобы не оказаться жертвой таких действий со стороны страховщика, необходимо быть подкованным в таких вопросах. Сегодня мы будем разбираться с двумя распространёнными понятиями: суброгация и регресс.

Что такое суброгация в страховании

Такой термин появился в области страхования не так давно, потому является непонятным для многих автовладельцев. Тем не менее он является более распространённым, чем регрессивное предъявление. Под таким сложным и малопонятным словом подразумевается финансовый инструмент, при помощи которого страховщик может потребовать возмещение убытков с лица, оказавшегося виновным в произошедшем страховом случае.

Предъявление суброгационных требований возможно при соблюдении некоторых условий:

- изначально страховщик должен выплатить все убытки по страховому случаю, предусмотренные заключённым ранее договором;

- размер возмещения по суброгации не может превышать компенсации, которая была выплачена компанией пострадавшему лицу;

- между страховщиком и страхователем на момент ДТП должен быть заключён действующий договор;

- право на суброгацию доказывается через суд.

Что такое регресс

Регресс — это также право страховой компании потребовать возмещение понесённых убытков в результате наступления страхового случая со стороны виновного лица. Перед этим компания должна погасить обязательства виновника аварии перед потерпевшим лицом/группой лиц. Другими словами, страховщик виновной стороны после совершения выплат пострадавшим сторонам, вправе выдвинуть претензии к своему клиенту.

Регресс чаще всего применяется к водителям в следующих ситуациях:

- состояние опьянения;

- умышленное нанесение вреда другому авто или человеку;

- отсутствие прав на управление авто;

- скрытие с места ДТП.

Различия регресса и суброгации в мире автострахования

Может сложиться мнение, что эти понятия мало чем отличаются друг от друга или, вовсе, не имеют отличий и являются взаимозаменяемыми.

Кстати, именно так и считают многие. Они действительно, очень похожи, поскольку являются правами СК на возмещение своих убытков. Разница между суброгацией и регрессом заключается в следующем:

- Право воспользоваться регрессивным инструментом возникает у СК и направлено оно будет на клиента, который при страховом случае нарушил условия страхового полиса. К примеру, он мог находиться в состоянии опьянения.

- Суброгация позволяет требовать СК возмещения убытков с лица, которое является виновным в ДТП.

- По срокам требования регресс также отличается от суброгации в страховании. Для него срок действия начинается с момента, когда произошла авария. Для другого инструмента срок требования начинает исчисляться с того момента, когда была проведена выплата пострадавшей стороне.

Регресс и суброгация действительно очень похожи, между ними проходит тонкая грань. Но она существует и её не стоит списывать со счетов. Разбираться в таких тонкостях нужно каждому автовладельцу, хотя бы иметь минимальное представление.